Fondi italiani e Fondi esteri: quali sono le differenze?

Sapevi che questo contenuto è parte di un corso online gratuito per imparare a investire in modo consapevole? Scopri di più o registrati per usufruire di tutti i vantaggi.

Un fondo comune di investimento di diritto italiano è domiciliato in Italia e gestito da una SGR italiana. Gran parte dei risparmi italiani sono investiti in fondi di diritto estero (le cosidette SICAV). Si tratta di prodotti di società straniere o italiane che domiciliano fondi all’estero (Irlanda e Lussemburgo) e li commercializzano in Italia. Ma perché una SGR italiana decide di creare un fondo di diritto estero? Facciamo un po’ di chiarezza.

I fondi italiani e quelli esteri (in area europea) sono sottoposti alle regole del paese in cui sono domiciliati. Per esempio i fondi italiani sono disciplinati dall’autorità italiana che è Banca d’Italia. Le diverse autorità di vigilanza applicano le normative europee, ma da paese a paese vi possono essere alcune differenze. Una delle differenze più grandi si ritrova nella fiscalità e nel calcolo delle commissioni di performance del fondo.

Il 90% delle società di gestione del risparmio in Italia fa capo a banche. Le banche e i distributori di fondi e Sicav trattengono una parte sostanziosa delle commissioni trasferendo solo il rimanente (circa il 20%) ai gestori dei fondi. Le banche italiane con fondi esteri cercano di inviare la maggior parte delle commissioni all’estero dove, usufruendo di un’imposizione fiscale molto più leggera, possono pagare meno tasse e trasferire poi i proventi attraverso forme meno tracciabili dal fisco. Fortunatamente, l’Agenzia delle Entrate ha deciso di dare uno sguardo ai conti di società e banche e così, le istituzioni bancarie si vedono contestare centinaia di milioni di euro. Milioni di euro di tasse che spettano allo Stato italiano e che ci appartengono.

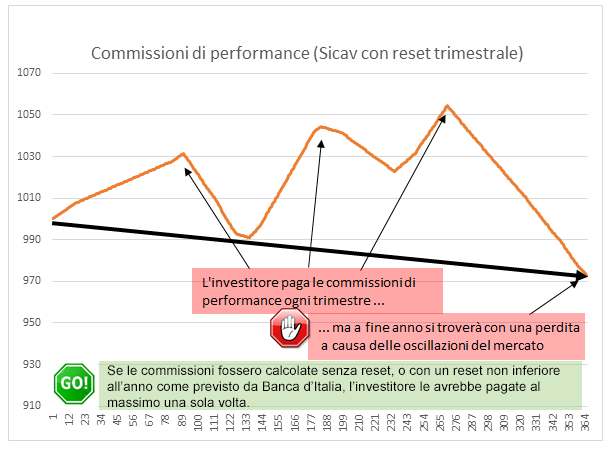

Poco fa abbiamo visto che si tratta di commissioni incassate dalla SGR ogni volta che il fondo ottiene dei buoni risultati. Lo scopo di tali commissioni è di allineare gli interessi della SGR con quelli degli investitori. Banca d’Italia impone ai fondi italiani di calcolare e, se maturate, di incassare le commissioni di performance su un arco temporale non inferiore a 12 mesi. Al contrario in altri paesi europei, come Lussemburgo e Irlanda, l’autorità di vigilanza locale permette di calcolarle ed incassarle ogni tre mesi o addirittura mensilmente. In questo modo (con il reset periodico) l’investitore può cadere nel paradosso di pagare in un anno più volte le commissioni di performance anche se la performance del fondo a fine anno dovesse risultare negativa.